«دنیای اقتصاد» به دنبال کاهش ارزش سهام به کمترین سطوح 5 سال اخیر بررسی میکند

دو مقصد احتمالی رشد قیمتی در بورس تهران

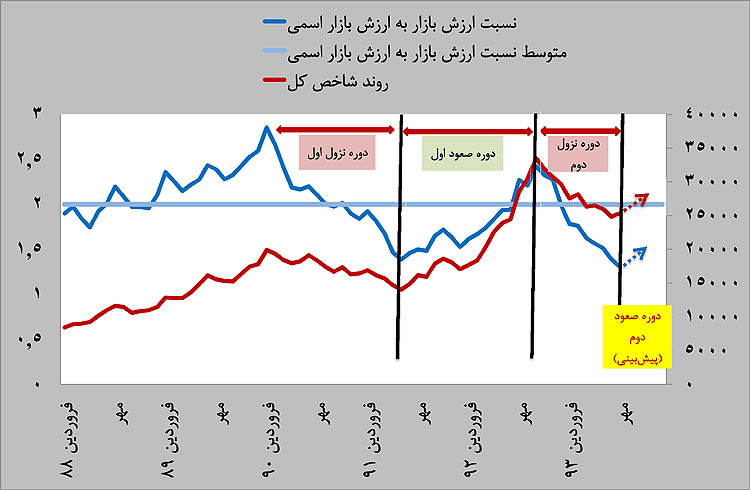

در پایان هفته گذشته، شاخص کل بورس تهران توانست برای چهارمین هفته متوالی مثبت شود و بازدهی 3/5 درصدی را در 4 هفته اخیر به ثبت برساند و بخشی از زیان خود را در سال 93 جبران کند. کارشناسان دلایل این روند را امیدواری به مذاکرات هستهای، اصلاح مناسب قیمت سهام و چشمانداز مثبت به وضعیت اقتصادی در دولت جدید عنوان میکنند. گرچه هر سه مورد از اهمیت ویژهای برخوردار هستند، اما سطوح فعلی قیمت سهام، تنها عاملی است که اثرپذیری کمتری نسبت به سیاستگذاریها دارد و میتوان آن را به صورت تاریخی بررسی کرد. بر این اساس، «دنیای اقتصاد» یکی از نسبتهای مهم بورس، یعنی نسبت ارزش بازار به ارزش بازار اسمی را از سال 88 تاکنون بررسی کرده است.

نتایج این بررسی نشان میدهد هر زمان، نسبت مزبور از مقدار متوسط خود فاصله گرفته است، بار دیگر قیمتها جهت بازگشت به میانگین تاریخی تعدیل شدهاند. در حال حاضر، این نسبت در کمترین مقدار خود طی 5 سال گذشته قرار گرفته است و انتظار میرود روند کاهشی خود را تغییر دهد. بنابراین، در دو سناریوی خوشبینانه و منطقی فرض شده است که نسبت مزبور از 1/3 مرتبه به ترتیب به 2 و 1/6 میرسد. به این ترتیب، در سناریوی نخست 64درصد و در سناریوی دوم 31 درصد افزایش متوسط قیمتها را تا پایان سال شاهد هستیم. همچنین، با توجه به رابطه نزدیک نرخ تورم و میزان سودآوری کل شرکتها، نسبت قیمت به درآمد (P/E) مورد انتظار برای دو سناریوی یادشده به ترتیب 8 و 6/4 مرتبه خواهند بود.

تغییر مسیر قیمتها در 2 سناریو

نسبت ارزش بازار به ارزش بازار اسمی، یکی از نسبتهای مهمی است که بورس اوراق بهادار تهران به طور ماهانه آن را منتشر میکند. صورت این کسر، ارزش بازار در پایان هر ماه است که از ضرب مجموع تعداد سهام در قیمت بازار آنها به دست میآید؛ حال آنکه مخرج آن حاصلضرب مجموع تعداد سهام در قیمت اسمی آنها (1000 ریال) است. این نسبت نشان میدهد قیمت سهام در بازار سرمایه، به طور متوسط چند برابر قیمت اسمی آنها هنگام عرضه اولیه است. به عنوان مثال، در پایان اردیبهشت سال 90، این نسبت برابر 3/6 مرتبه بوده که به معنای آن است که قیمت متوسط هر سهم در بورس تهران 360 تومان است.

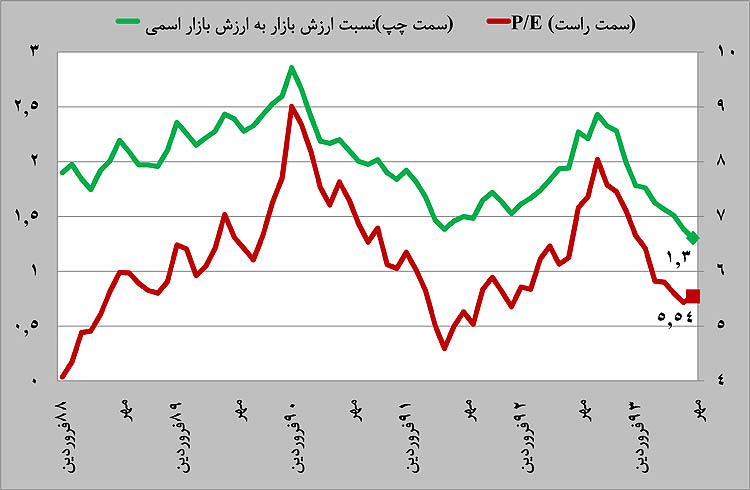

با توجه به آنکه مخرج این کسر مقدار ثابتی را برای هر سهم نشان میدهد، به منظور دریافت ارزش واقعی سهام که به ریال گزارش میشود باید آن را با نرخ تورم (یا همان تغییرات شاخص بهای کالاها و خدمات مصرفی) تعدیل کرد. به این ترتیب، مشخص میشود قیمت سهام در بازار سرمایه به طور متوسط چقدر باید باشد. نسبت ارزش بازار به ارزش بازار اسمی دارای ضریب همبستگی 0/76 با نسبت قیمت به درآمد (P/E) متوسط بازار است که تاکیدی بر اهمیت نسبت مزبور به عنوان یکی از پارامترهای نشاندهنده اوضاع کلی بازار سرمایه است (هرچه ضریب همبستگی به یک نزدیکتر باشد، نشاندهنده ارتباط بیشتر دو متغیر مورد بررسی است).

به این ترتیب، بررسی «دنیای اقتصاد» نشان میدهد مقدار متوسط نسبت ارزش بازار به ارزش بازار اسمی تعدیل شده با تورم از سال 88 تا کنون برابر 2 است و در حال حاضر در کمترین مقدار خود، یعنی 1/3 قرار گرفته است. مقایسه این نسبت با تغییرات شاخص کل بورس تهران نشان میدهد هر زمان که فاصله آن از مقدار متوسط (2مرتبه) افزایش مییابد، شاخص کل تغییر مسیر میدهد. به عنوان مثال، در فروردین سال 90 و همچنین آذر سال 92، این نسبت به میزان قابل توجهی از مقدار متوسط 2 مرتبه فاصله گرفته است و پس از آن، شاخص کل شروع به کاهش کرده است. در مقابل نیز، در شهریور سال 91، نسبت مزبور، به میزان قابل توجهی به کمتر از 2مرتبه رسیده است که پس از آن شاخص کل نیز مسیر خود را تغییر داده و با افزایش مواجه شده است.

بر این اساس، با رسیدن نسبت ارزش بازار به ارزش بازار اسمی به کمترین مقدار خود در پایان مهر ماه، انتظار میرود بازار سهام نیز مسیر خود را تغییر داده و زیان خود از ابتدای امسال را جبران کند. در یک سناریو، فرض میشود نسبت مزبور تا پایان سال به مقدار متوسط 5 سال اخیر خود، یعنی 2 مرتبه، برسد. به این ترتیب، با فرض آنکه نرخ رشد تورم نیز مشابه ماههای گذشته 4/1 درصد در ماه باشد، نسبت ارزش بازار به ارزش بازار اسمی (تعدیل نشده با تورم) به 6/3 مرتبه خواهد رسید که رشد قیمتی 64 درصدی را به همراه دارد. با این حال، سناریوی مزبور خوشبینانه به نظر میرسد؛ زیرا بالا بودن نرخ سود سپردههای بانکی منجر به کاهش ریسک پذیری سرمایه گذاران شده است و همچنین دورههای نزول و صعود نسبت یادشده طی سالهای اخیر حدود یک سال زمان برده است که امکان این جهش در پنج ماه باقی مانده تا انتهای سال پایین است. بنابراین، در یک سناریوی منطقی (سناریوی دوم) فرض میشود این نسبت به مقدار متوسط خود در سال 91، یعنی 1/6 مرتبه برسد. سال 91 تنها سالی است که نسبت مزبور در تمام ماهها کمتر از 2 مرتبه بوده است که فرض سناریوی دوم را منطقی نشان میدهد. به این ترتیب، محاسباتی ساده مشابه سناریوی قبلی نشان میدهد افزایش 31 درصدی قیمتها را شاهد خواهیم بود و نسبت ارزش بازار به ارزش بازار اسمی به حدود 5 مرتبه میرسد (لازم به یادآوری است که این نسبت در ابتدای سال جاری، 5/3 مرتبه بوده است که نشان میدهد فرض فعلی صرفا بازگشت قیمتها به سطوح ابتدای سال را نشان میدهد). در سناریوهای مطرح شده تغییرات قیمت مورد ارزیابی قرار گرفته اند که اثر خود را به طور مستقیم بر ارزش بازار خواهند گذاشت.

حال اگر بخواهیم، نسبت قیمت به درآمد (P/E) متوسط بازار انتظاری برای هر دو سناریو را به دست آوریم به سودآوری کل شرکتها نیازمندیم (P/E کل بازار از تقسیم ارزش بازار به سودآوری کل شرکتها محاسبه میشود). بررسی «دنیای اقتصاد» نشان میدهد ضریب همبستگی میان شاخص بهای کالاهای مصرفی و سودآوری شرکتهای بورسی 0/98 است که بیانگر ارتباط بسیار نزدیک افزایش سودآوری این شرکتها با نرخ تورم است. بنابراین، با توجه به تورم انتظاری در پایان سال، مجموع سود شرکتها نیز تعدیل میشود. بر این اساس، نسبت P/E متوسط بازار برای سناریوهای خوشبینانه و بدبینانه به ترتیب 8 و 6/4 مرتبه برآورد میشوند که در مقایسه با مقادیر تاریخی آنها چندان دور از ذهن نیست.

مذاکرات هستهای؛ مانع یا پتانسیل؟

گرچه در بررسی سناریوهای یادشده، سعی بر آن بوده است که فرضهایی منطقی مد نظر قرار گیرند، اما در بسیاری از مواقع، عوامل روانی نقش پررنگ تری نسبت به شواهد حقیقی داشتند. در وضعیت کنونی کشور نیز، مذاکرات هستهای با گروه 1+5 مهمترین عاملی است که میتواند از منظر روانی بر وضعیت بازار سرمایه اثرگذار باشد. در این میان، امیدواریهای زیادی در خصوص رسیدن به توافق هستهای تا پایان مهلت فعلی (آذر ماه) وجود دارد. در این رابطه، الیاسون، قائم مقام دبیر کل سازمان ملل متحد، میگوید: برداشت من از تماسهایی که با همه طرفها داشتم این است که فرصت خوبی فراهم شده است و طرفین نباید آن را از دست بدهند. رسیدن به توافق هستهای نه تنها برای سازمان ملل متحد، بلکه برای کل جامعه جهانی و بینالمللی مهم است و میتواند نقش عمدهای را در کاهش تنشها در خاورمیانه ایفا کند.

این در حالی است که عدهای دیگر از کارشناسان مسائل سیاست خارجه، تمدید مجدد مذاکرات هستهای را سناریوی محتملتری میدانند. این گروه معتقدند، گرچه پیشرفتهایی انجام شده و وضعیت مناسبی به وجود آمده است، اما رسیدن به توافق نهایی در مهلت باقیمانده (اوایل آذر)، دشوار به نظر میرسد. با این حال، تقریبا هر دو گروه از توافقات به عنوان یک بازی برد-برد برای ایران و 1+5 نام میبرند که نشاندهنده پیشرفت دیپلماتهای کشور در دولت جدید است. در این رابطه، هفتهنامه اکونومیست که عکس روی جلد خود را به موضوع هستهای ایران اختصاص داده است، به تغییر وضعیت در ایران اشاره میکند. براساس گزارش این هفتهنامه، فضای تندروی با روی کار آمدن دولت دکتر روحانی از بین رفته است و غربیها باید از این فرصت استفاده کنند و برای رسیدن به توافقات هستهای از زیادهخواهی دست بردارند.

به عقیده اکونومیست، موقعیت استراتژیک ایران در منطقه میتواند باعث کاهش ناآرامیها در خاورمیانه شود. بنابراین، حتی اگر در مهلت فعلی توافق نهایی انجام نشود مذاکرات روند مناسبی دارند و باید به نتیجه آن امیدوار بود. هر کدام از این رویدادها قادر است اثر روانی مهمی بر بازار سرمایه کشور داشته باشد؛ به طوریکه توافقات هستهای میتواند باعث ایجاد شوک مثبت در بورس شود، اما تمدید مذاکرات ممکن است بار دیگر پویایی را از این بازار خارج کند.

سکه بازنده بازارهای سهگانه

در پایان معاملات هفته گذشته، شاخص کل بورس رشد اندک 0/02 درصدی را تجربه کرد و پس از نوسان حول کانال 74 هزار واحدی، در نهایت در رقم 74 هزار و 151 واحد ایستاد. به این ترتیب، برای چهارمین هفته متوالی، بورس تهران سبزپوش شد و توانست در این مدت رشد 3/5 درصدی را به ثبت برساند. همچنین، هر دلار آمریکا رشد 0/5 درصدی را تجربه کرد و به قیمت 3 هزار و 245 تومان معامله شد. انتظار در خصوص مذاکرات هستهای مهمترین عاملی است که وضعیت نسبتا باثباتی را در بازار ارز ایجاد کرده است. در این میان اما، بازار سکه ضعیفترین عملکرد هفتگی را به نام خود ثبت کرد. به این ترتیب، هر سکه طرح جدید افت قابل توجه 1/3 درصدی را تجربه کرد و در نهایت به قیمت 925 هزار تومان معامله شد. علت این امر، خاتمه دادن فدرال رزرو به سیاستهای تسهیل کمی (QE) در آمریکا بود که کاهش حدود 30دلاری طلای جهانی را تا روز پنجشنبه سبب شد. افت قیمت مجدد طلای جهانی در روز گذشته نیز باعث کاهش بیشتر قیمت سکه در این هفته خواهد شد.

معاملات پویا با حضور سهامداران خرد

در بازار سهام، طی هفته گذشته، 3 هزار و 118 میلیون سهم به ارزش 8 هزار و 513 میلیارد ریال در 332 هزار و 77 دفعه معامله شد. گرچه این مقادیر، نسبت به هفته توفانی ماقبل اندکی کاهش یافته است، اما حجم و ارزش معاملات روزانه در هفته گذشته، نسبت به متوسط آن از ابتدای سال 93، جهش قابل توجهی را تجربه کرده است که نشان از وضعیت نسبتا پویای این بازار دارد.

بررسی «دنیای اقتصاد» از عملکرد سهامداران نشان میدهد، گرچه طی هفته گذشته (از شنبه تا سه شنبه) تغییر مالکیت 286 میلیارد ریالی (معادل 4/3 درصد ارزش کل معاملات) از سوی سهامداران حقیقی به حقوقی انجام شد، اما میزان مشارکت سهامداران حقیقی به 70 درصد رسیده است. این امر بیانگر ورود مجدد بخشی از سهامداران حقیقی به بورس تهران است که بازگشت نسبی اعتماد و امیدواری به این بازار را نوید میدهد.

تساوی صنایع سبز و قرمز

طی معاملات هفته گذشته، توزیع یکسانی میان صنایع مثبت و منفی وجود داشت؛ به طوری که 18 صنعت با افزایش شاخص و 50 درصد باقیمانده با افت شاخص همراه شدند. این روند با تغییر اندک شاخص کل در هفته گذشته کاملا همخوانی دارد. در این میان، ساخت محصولات فلزی، انبوهسازی و استخراج نفت به ترتیب با 7/9، 6/4 و 6 درصد رشد توانستند بیشترین بازدهی هفتگی را در میان صنایع بورسی به ثبت برسانند. از سوی دیگر، محصولات چوبی، کشاورزی و خدمات فنی و مهندسی به ترتیب با 7/2، 4/7 و 3/3 درصد افت، منفیترین گروههای هفته گذشته شدند.

همچنین، طی هفته گذشته، گروههای خودرو، بانکها و سرمایهگذاریها به ترتیب بیشترین حجم معاملات را در اختیار داشتند. همانطور که مشاهده میشود در میان صنایع با بیشترین حجم معاملات نیز صنایع مثبت و منفی توزیع نسبتا یکسانی دارند؛ به طوری که 4 صنعت افت شاخص و 6 صنعت دیگر افزایش شاخص را تجربه کردند. در این میان، صنعت خودرو و سایر واسطهگریهای مالی (لیزینگها) که از ابتدای سال پیشتازان بازار سرمایه بودند، به دنبال گزارشهای نه چندان مطلوب 6 ماهه، روند خود را تغییر داده و منفی شدهاند.

دنیای اقتصاد